Accidents domestiques, blessures lors d’activités sportives ou encore morsures d’animaux, les accidents de la vie courante peuvent survenir à tout moment et engendrer des conséquences parfois importantes sur votre santé et votre qualité de vie. Face à ces risques, il est essentiel de bien s’informer et de choisir une garantie des accidents de la vie (GAV) adaptée à vos besoins et à ceux de votre famille. Dans cet article, nous vous guidons pas à pas pour faire le bon choix en matière de garantie des accidents de la vie.

Contents

- 1 Analysez vos besoins et votre situation personnelle

- 2 Comparez les différentes offres sur le marché

- 3 Évaluez la qualité des services d’assistance et d’accompagnement

- 4 Prenez en compte les avis des clients

- 5 Les alternatives à la garantie des accidents de la vie

- 6 Les garanties spécifiques pour les enfants et les personnes âgées

- 7 FAQ

- 7.1 Comment savoir si je dois souscrire une garantie des accidents de la vie ?

- 7.2 Que couvre une garantie des accidents de la vie ?

- 7.3 Comment choisir une garantie des accidents de la vie ?

- 7.4 Quel est le prix d’une garantie des accidents de la vie ?

- 7.5 Quels sont les avantages d’une garantie des accidents de la vie ?

Analysez vos besoins et votre situation personnelle

Avant de choisir une garantie des accidents de la vie, il est important de bien évaluer vos besoins et votre situation personnelle. En effet, la couverture souhaitée variera en fonction de l’âge, de la situation familiale, des activités pratiquées ou encore des risques liés à votre profession.

Pour cela, vous pouvez vous poser les questions suivantes :

- Quelle est la composition de votre famille ? Êtes-vous célibataire, en couple, avez-vous des enfants à charge ?

- Exercez-vous une profession à risques ou bien êtes-vous exposé à des situations dangereuses dans votre vie quotidienne ?

- Pratiquez-vous un sport à risques ou des activités potentiellement dangereuses pour votre santé ?

En répondant à ces questions, vous pourrez mieux déterminer le niveau de garantie souhaité et cibler les offres les plus adaptées à votre profil.

Comparez les différentes offres sur le marché

Une fois vos besoins et votre situation personnelle analysés, vous devez comparer les différentes offres proposées par les compagnies d’assurances en termes de garanties, de tarifs et de conditions générales. Voici quelques éléments à prendre en compte dans votre comparaison :

Les garanties et les niveaux d’indemnisation

Les garanties des contrats d’accidents de la vie peuvent être très variables d’une compagnie d’assurance à une autre. Il est donc important de bien lire les conditions générales et les garanties proposées pour vérifier les éléments suivants :

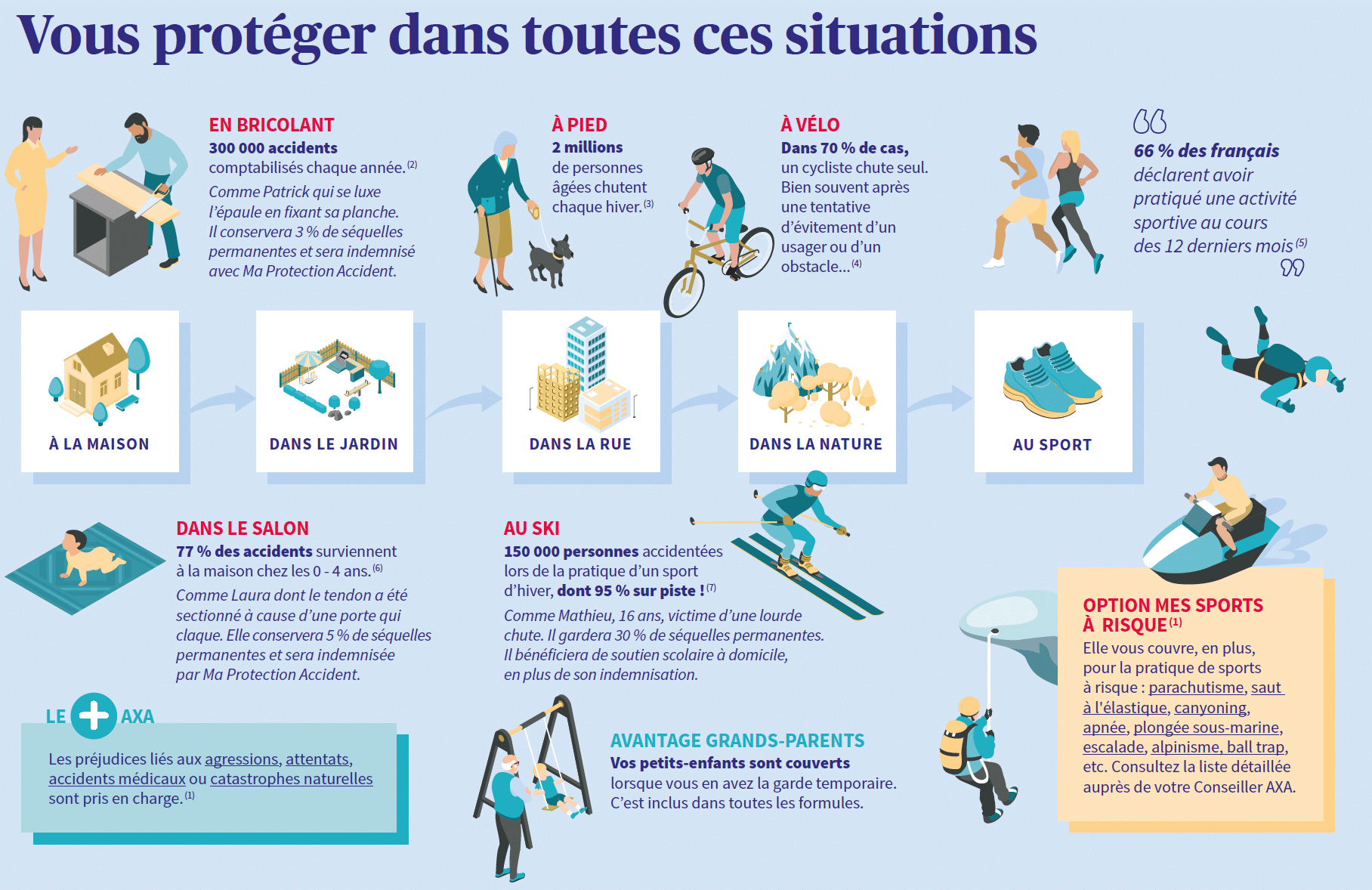

- Les types d’accidents couverts : vérifiez si le contrat couvre bien les accidents domestiques, les accidents liés aux activités sportives, les accidents médicaux, les accidents de la circulation, etc.

- Les niveaux d’indemnisation : renseignez-vous sur les montants d’indemnisation prévus en cas d’invalidité permanente, de décès ou de préjudice esthétique, ainsi que sur les plafonds de garantie.

- Les exclusions de garantie : soyez attentifs aux exclusions de garantie, par exemple en cas de pratique de sports à risques non déclarés ou d’accidents liés à l’alcoolisme ou à la prise de stupéfiants.

Les tarifs et les conditions de souscription

Les tarifs des garanties des accidents de la vie peuvent varier en fonction de nombreux critères, tels que l’âge, la situation familiale, les activités pratiquées ou encore les niveaux d’indemnisation souhaités. Il est donc important de comparer les offres en tenant compte du rapport qualité/prix et des services inclus.

De plus, vérifiez les conditions de souscription, notamment en ce qui concerne les formalités médicales, l’âge limite de souscription et les délais de carence.

Évaluez la qualité des services d’assistance et d’accompagnement

Dans le choix d’une garantie des accidents de la vie, il est aussi important d’évaluer la qualité des services d’assistance et d’accompagnement proposés par les compagnies d’assurances. En effet, en cas d’accident, vous aurez besoin d’un soutien et d’une prise en charge rapide et efficace.

Voici quelques critères à prendre en compte :

- Les services d’assistance : renseignez-vous sur les services d’assistance proposés en cas d’accident, tels que l’accompagnement médical, l’aide à domicile, le soutien psychologique ou encore le financement de formations professionnelles en cas d’invalidité.

- La réactivité et la compétence des conseillers : il est essentiel de vous assurer que les conseillers de la compagnie d’assurance sont réactifs et compétents pour vous accompagner en cas de sinistre.

- Les délais d’indemnisation : vérifiez les délais d’indemnisation prévus par le contrat et la simplicité des modalités pour déclarer un sinistre.

Prenez en compte les avis des clients

Enfin, pour faire le meilleur choix en matière de garantie des accidents de la vie, il peut être utile de consulter les avis des clients ayant déjà souscrit à une offre similaire. N’hésitez pas à demander conseil à votre entourage ou à consulter les forums et les sites d’avis en ligne pour vous faire une idée des expériences vécues par d’autres assurés.

Attention toutefois à ne pas vous fier uniquement aux avis en ligne, qui peuvent parfois être biaisés. Pensez également à analyser les résultats et les classements des compagnies d’assurances établis par des organismes indépendants, tels que les associations de consommateurs ou les agences de notation.

En suivant ces conseils et en prenant le temps de bien analyser les différentes offres sur le marché, vous devriez être en mesure de choisir la garantie des accidents de la vie la plus adaptée à vos besoins et à ceux de votre famille. N’oubliez pas que cette protection est essentielle pour faire face aux conséquences financières, matérielles et humaines des accidents de la vie courante, et pour garantir votre sécurité et celle de vos proches.

Les alternatives à la garantie des accidents de la vie

Outre les garanties des accidents de la vie, il existe d’autres solutions pour vous protéger contre les conséquences des accidents de la vie courante. Vous pouvez, par exemple, souscrire à une assurance individuelle accident ou à une assurance responsabilité civile. Comparons ces alternatives à la garantie accidents de la vie :

L’assurance individuelle accident

L’assurance individuelle accident est une garantie optionnelle à souscrire en complément de votre assurance responsabilité civile. Elle vous couvre en cas d’accident corporel et prend en charge les frais médicaux, d’hospitalisation, de rééducation, etc. Elle propose également une indemnisation en cas d’incapacité temporaire ou permanente, voire de décès. Toutefois, elle est généralement moins complète que la garantie accidents de la vie et peut comporter des exclusions de garantie plus importantes.

L’assurance responsabilité civile

L’assurance responsabilité civile est incluse dans la plupart des contrats d’assurance habitation et couvre les dommages causés à autrui, que vous soyez responsable ou non. Elle indemnise les victimes en cas d’accident de la vie privée, mais ne couvre pas vos propres dommages corporels. De plus, elle ne prend pas en charge les accidents survenus dans le cadre professionnel ou ceux liés à la pratique de sports à risques.

En résumé, si vous souhaitez être couvert de manière optimale en cas d’accident de la vie, il est recommandé de souscrire à une garantie des accidents de la vie (GAV), qui offre une couverture plus complète que les alternatives présentées ci-dessus.

Les garanties spécifiques pour les enfants et les personnes âgées

Certaines compagnies d’assurances proposent des garanties spécifiques pour les enfants et les personnes âgées, qui sont particulièrement exposés aux accidents de la vie. Ces garanties peuvent être souscrites individuellement ou être incluses dans un contrat familial. Voici quelques éléments à prendre en compte pour ces populations spécifiques :

La garantie pour les enfants

Les enfants sont souvent victimes d’accidents domestiques ou d’accidents survenant lors de la pratique d’activités sportives ou de loisirs. Il est donc important de veiller à ce que votre contrat d’assurance garantie accidents de la vie couvre spécifiquement les risques liés à l’enfance :

- Les accidents liés aux activités scolaires et périscolaires : vérifiez que le contrat couvre les accidents survenant lors des activités scolaires, des sorties de classe, des activités sportives ou de loisirs encadrées, etc.

- Les accidents corporels : assurez-vous que le contrat prévoit une indemnisation en cas d’incapacité temporaire ou permanente, de décès ou de préjudice esthétique lié à un accident de la vie.

La garantie pour les personnes âgées

Les personnes âgées sont également exposées à des risques spécifiques, notamment en raison de la fragilité de leur santé et de leur mobilité réduite. Il est donc essentiel de choisir un contrat d’assurance garantie accidents de la vie adapté à leurs besoins :

- Les accidents liés à la perte d’autonomie : vérifiez que le contrat prévoit une prise en charge des frais liés à la perte d’autonomie, tels que l’aménagement du domicile, les aides à domicile ou encore les frais de séjour en établissement spécialisé.

- Les exclusions liées à l’âge : soyez attentif aux exclusions de garantie liées à l’âge, notamment en ce qui concerne les seuils d’intervention et les plafonds d’indemnisation. Certains contrats peuvent, en effet, prévoir des limitations de garantie pour les personnes âgées.

En conclusion, choisir une garantie des accidents de la vie adaptée à vos besoins et à ceux de votre famille est essentiel pour faire face aux conséquences financières, matérielles et humaines des accidents de la vie courante. Prenez le temps d’analyser vos besoins, de comparer les différentes offres sur le marché et de vous renseigner sur les services d’assistance et d’accompagnement proposés par les compagnies d’assurances. Enfin, n’hésitez pas à consulter les avis des clients et à vous appuyer sur les classements établis par des organismes indépendants pour faire le meilleur choix possible.

FAQ

Comment savoir si je dois souscrire une garantie des accidents de la vie ?

Tout dépend de votre situation personnelle et professionnelle. Si vos revenus sont limités ou si votre emploi est à risque, il peut être judicieux de souscrire à une garantie des accidents de la vie pour vous assurer en cas d’accident ou de maladie.

Que couvre une garantie des accidents de la vie ?

Une garantie des accidents de la vie couvre les dépenses médicales et les frais d’hospitalisation liés à un accident ou à une maladie. Elle peut également couvrir le salaire perdu pendant que vous êtes absent du travail, ainsi que les frais supplémentaires encourus par votre famille en raison de l’accident ou de la maladie.

Comment choisir une garantie des accidents de la vie ?

Lorsque vous choisissez une garantie des accidents de la vie, assurez-vous que les montants couverts soient suffisants pour couvrir toutes les dépenses imprévues liées à un accident ou une maladie. Vérifiez également que l’assurance comprend un service client fiable, ainsi qu’une assistance 24 heures sur 24, 7 jours sur 7.

Quel est le prix d’une garantie des accidents de la vie ?

Le prix d’une garantie des accidents de la vie variera en fonction du montant maximum que vous souhaitez assurer et des autres avantages proposés par votre assurance. Le coût mensuel moyen d’une assurance des accidents de la vie est d’environ 30 euros par mois.

Quels sont les avantages d’une garantie des accidents de la vie ?

Une assurance des accidents de la vie peut fournir une couverture financière supplémentaire pour les dépenses médicales et autres coûts supplémentaires liés à un accident ou à une maladie. Elle peut également fournir un filet de sécurité financier en cas d’incapacité temporaire ou permanente due à un accident ou une maladie.